Vermögensallokation

Die Vermögensallokation (auch Anlageallokation, Anlageaufteilung, Vermögensstrukturierung oder Portfoliostrukturierung oder als Anglizismus Asset Allocation; deutsch „Vermögensaufteilung“) ist im Portfoliomanagement und in der Vermögensverwaltung die Aufteilung des vorhandenen Vermögens in verschiedene Anlageklassen bei gegebener Risikopräferenz.

Allgemeines

[Bearbeiten | Quelltext bearbeiten]Portfoliomanagement oder Vermögensverwaltung wird insbesondere betrieben durch Finanzdienstleister wie Broker, Investmentgesellschaften, Kapitalanlagegesellschaften, Kreditinstitute, Pensionskassen, Stiftungen oder Versicherungen sowie allen Wirtschaftssubjekten, die sich mit der Finanzportfolioverwaltung nach § 1 Abs. 1a Nr. 3 KWG befassen. Dabei ist es gleichgültig, ob sie eigenes oder fremdes Vermögen verwalten. Im Bank- und Versicherungswesen wird der Anglizismus „Asset Allocation“ bevorzugt.

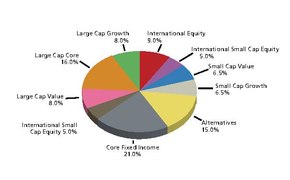

Die Finanzprodukte und Finanzinstrumente sind im Rahmen der Asset Allocation auf die verschiedenen Börsen (inländische und ausländische, Effektenbörsen, Warenbörsen), Börsensegmente (regulierter Markt, Open Market), Marktsegmente (Primärmarkt, Sekundärmarkt), Währungen (Euro, Fremdwährung) und durch Branchenmix aufzuteilen.[1] Vermögensallokation ist in diesem Sinne ein Prozess, der mit quantitativen (statistischen) Methoden die Aufteilung des Vermögens auf mehrere Vermögensgegenstände optimiert. Es handelt sich um einen Verteilungsschlüssel, der die Risikodiversifizierung durch Zusammensetzung und Gewichtung der Anlageobjekte in einem Portfolio bestimmt.[2]

Grundlagen

[Bearbeiten | Quelltext bearbeiten]Eine Streuung von Kapitalanlagen ist erforderlich, weil sich jede Anlageform unterschiedlich auf das Portfolio auswirkt. Die Vermögensverwaltung sollte eine Anlagestrategie für die Vermögensverteilung erarbeiten, die eine prozentuale Verteilung auf die einzelnen Anlageformen vorsieht.[3] Aus dieser Anlagestrategie resultieren Halte-, Kauf- oder Verkaufsentscheidungen von Finanzprodukten wie beispielsweise Aktien, Anleihen, Investmentzertifikaten, Optionen oder sonstigen Zertifikaten.

Deren Gewichtung hängt von der Risikoeinstellung des Anlegers ab, der entweder der Risikoklasse „risikofreudig“ oder „risikoscheu“ angehört. Ausgehend vom Anlagehorizont, also der geplanten Anlagedauer, gibt es folgende drei Anlagetypen: spekulativer, mittelfristiger und konservativer Anlagetyp (hält Finanzprodukte auf lange Frist, oft bis zur Fälligkeit; englisch buy and hold). Sie können einer der Risikoklassen zugeordnet werden, in welche die Anleger eingeteilt werden.

Klassische Asset Allocation

[Bearbeiten | Quelltext bearbeiten]Die klassische Asset Allocation beruht auf der 1952 von Harry Markowitz entwickelten Theorie der Portfolio Selection. Er befasste sich hierin mit der Finanzanalyse von Portfolien (wie Wertpapierdepots), die eine große Anzahl von Effekten enthalten.[4] Das Anlageziel kann im Zielkonflikt zwischen Finanzrisiko und Rendite stehen, denn wer hohen Ertrag oder Gewinn erzielen will, muss hohe Risiken eingehen. Umgekehrt signalisieren niedrige Erträge oder Gewinnaussichten ein geringeres Finanzrisiko.

- Grundprinzipien

Folgende Grundprinzipien sind bei einer erfolgreichen Asset Allocation zu beachten:[5]:

- Schätzung der künftigen Rendite (englisch return): Dabei ist die Länge des Planungshorizonts von Bedeutung, der mit zunehmender Zeitdauer zur Vergrößerung der Unsicherheiten führt.

- Einsatz von Research-Methoden: Die Finanzanalyse baut zunächst auf vergangenen Zeitreihen auf, welche die realisierten Kapitalerträge berücksichtigen.

- Ermittlung der risikolosen Anlage-Alternative: Als Benchmark wird eine risikolose Anlage zugrunde gelegt (Varianz und Kovarianzen sind „null“), die es nur theoretisch gibt.

Bei der Zusammensetzung des Portfolios ist sowohl Unter- als auch Übergewichten mit Hilfe der Risikodiversifizierung zu vermeiden.

Bankaufsichtsrechtliche Vorgaben

[Bearbeiten | Quelltext bearbeiten]Für Kapitalanlagegesellschaften sieht das Kapitalanlagegesetzbuch (KAGB) verschiedene Anlagegrenzen vor (unter anderem § 192 KAGB bis § 200 KAGB, § 203 KAGB, § 205 KAGB). Die Gesellschaft darf gemäß § 206 Abs. 1 KAGB in Wertpapiere und Geldmarktinstrumente desselben Emittenten nur bis zu 5 Prozent ihres Sondervermögens anlegen. Mit diesen Vorgaben greifen Gesetze in die individuelle Asset Allocation ein.

Wirtschaftliche Aspekte

[Bearbeiten | Quelltext bearbeiten]Die Vermögensallokation ist ein Anwendungsgebiet der Portfoliotheorie, deren Methoden (wie das Black-Litterman-Verfahren) und Grundsätze übernommen werden. Unter anderem ist auf ausreichende Granularität zu achten, Klumpenrisiken sind zu vermeiden. Zielgröße der Asset Allocation ist letztlich die Performance,[6] so dass Overperformance und Underperformance vermieden werden müssen. Aus der fehlerhaften Zusammensetzung des Vermögens kann ein eigenständiges Finanzrisiko erwachsen, beispielsweise aus der Nichtbeachtung systematischer oder unsystematischer Risiken.

Das Merton-Paradigma (nach Robert C. Merton) bietet eine konkurrierende Sicht. Es hält historische Schätzungen für fehlerbehaftet und ermittelt stattdessen das zu erwartende Kapitalmarktrisiko und die erwarteten zukünftigen Renditen aus den Kursen am Kapitalmarkt mittels finanzökonomischen Modellen. Es wird von einer gegebenen Risikoaversion des Anlegers ausgegangen, die mit stochastischen Optimierungsverfahren gegen die erwartete Rendite und das erwartete Risiko abgewogen wird (siehe Konsum-Investitions-Problem), so dass sich eine Konsumstrategie und eine Vermögensallokation ergibt.

Aus volkswirtschaftlicher Sicht ist die Vermögensallokation eine Kapitalallokation.

Siehe auch

[Bearbeiten | Quelltext bearbeiten]Weblinks

[Bearbeiten | Quelltext bearbeiten]- Portfoliotheorie.com beschreibt drei praktische Varianten der Vermögensallokation: nach Menschen, nach Einkommen und nach Kapital.

Einzelnachweise

[Bearbeiten | Quelltext bearbeiten]- ↑ Jürgen Krumnow/Ludwig Gramlich (Hrsg.), Gabler Bank-Lexikon: Bank - Börse - Finanzierung, 2000, S. 83

- ↑ Ulrich Becker, Lexikon Terminhandel, 1994, S. 37

- ↑ Raoul A. Graf, Depotverwaltung, in: Alfred B.J. Siebers/Martin Weigert (Hrsg.), Börsen-Lexikon, 1998, S. 93

- ↑ Harry Markowitz, Portfolio selection: Die Grundlagen der optimalen Portfolio-Auswahl, 1959, S. 2

- ↑ Jürgen Krumnow/Ludwig Gramlich (Hrsg.), Gabler Bank-Lexikon: Bank - Börse - Finanzierung, 2000, S. 85 ff.

- ↑ Springer Fachmedien Wiesbaden (Hrsg.), Kompakt-Lexikon Wirtschaftsinformatik, 2013, S. 138